|

:: 게시판

:: 이전 게시판

|

- 자유 주제로 사용할 수 있는 게시판입니다.

- 토론 게시판의 용도를 겸합니다.

통합규정 1.3 이용안내 인용"Pgr은 '명문화된 삭제규정'이 반드시 필요하지 않은 분을 환영합니다.법 없이도 사는 사람, 남에게 상처를 주지 않으면서 같이 이야기 나눌 수 있는 분이면 좋겠습니다."

22/01/04 18:15

어라.. 글이 없어졌다가 댓글다니 사라져있었는데 크크

제 생각에도 저포함 2030 남자들이 수익이 안날수밖에 없는 이유가 여기에 있.......

22/01/04 18:23

저 정도 장투가 가능한 멘탈이면

그냥 QQQ, SPY 에 묻어두면 되지 않을까요 구글 애플이 망할 확률보다 미국이 망할 확률이 낮을테니 크크크

22/01/04 18:23

14년 11월말에 30선에서 40선으로 급등한 테슬라주가보고 가망있겠다 싶어 주당 40달러 좀 넘게 주고 투자한 사람이 19년까지 박스에 갖혀서 오르락내리락하다가 19년 여름에 야 생산에 문제있다더라! 소리나오면서 40선 깨지고 내려가는거보고 안던질수 있는 비율이 얼마나 될까 궁금합니다.

22/01/04 18:24

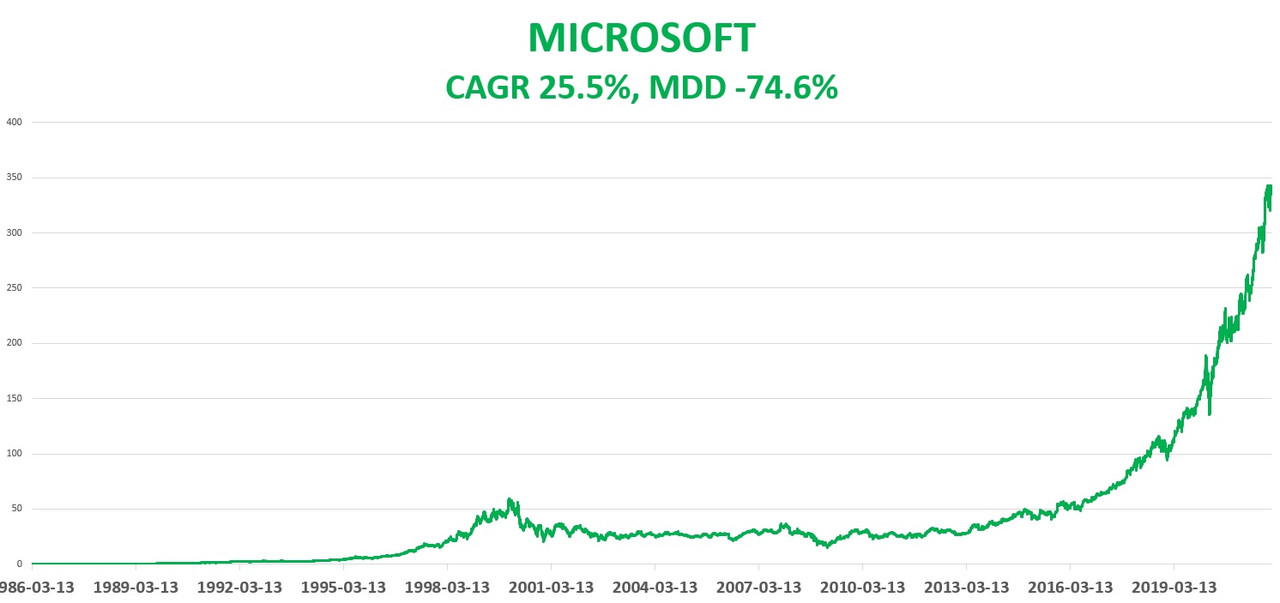

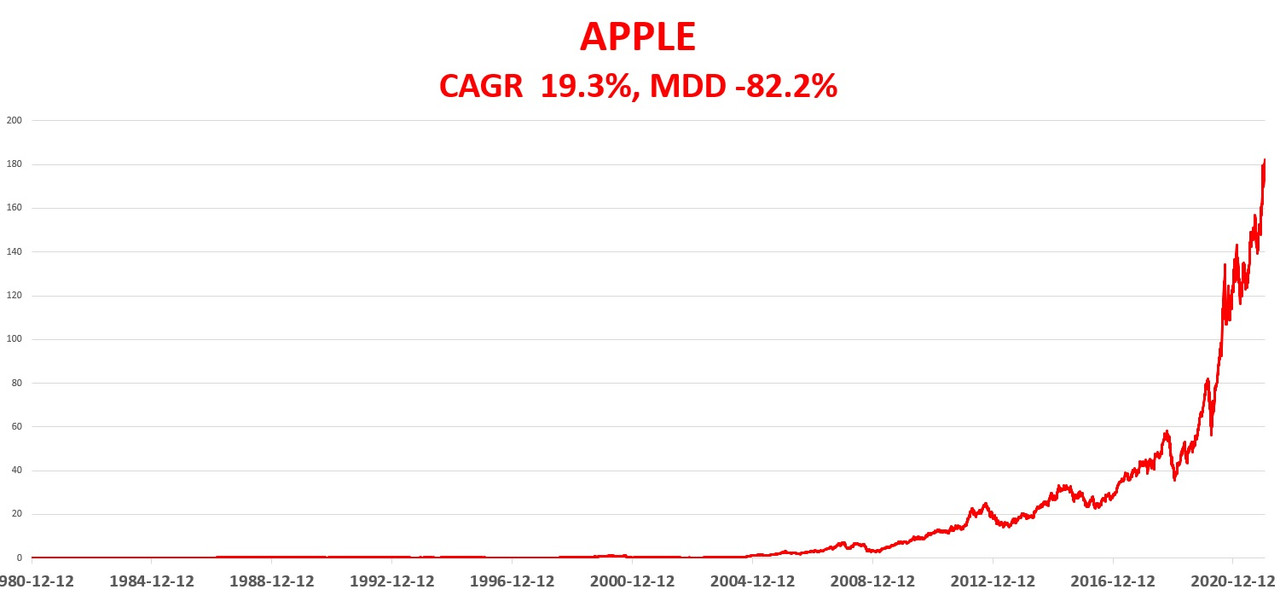

낙폭도 물론 중요하지만 전고점을 넘어가기까지의 기간이 좀 더 심리적으로 중요한 요인인것 같습니다.

본문에서도 말하듯 17년 정도 되면 웬만한 사람들은 아무도 못견디죠. 17년은 좀 극단적으로 긴 방식으로 잡은거라고 해도 현실적으로 10~12년 정도는 충분히 가능합니다. 그 점에서 보면 삼성전자의 등락스타일은 그나마 편한 축에 듭니다. 이게 일반적인건 아니고, 대체로 업황을 별로 안타고 안정적으로 고성장하는 유형에서만 한정적으로 나오는것 같습니다. 삼성전자는 업종이 그런게 아닌데 기업 자체의 놀라운 경쟁력으로 그걸 만든 특이한 유형이죠. 거기에 플러스 중요한 조건 하나. 주가가 너무 많이 오르면 그런 스타일 성립이 불가능합니다. 한국 시장에서 대부분의 주식들은 기업의 내용과 상관없이 주가는 수년 이상에 걸쳐 크게 오른 후 길게 침체하는 스타일이라, 그렇게 안정적인 스타일은 드물죠. 주가를 그렇게 크게 올리는 것은, 비록 범죄가 성립되지는 않는다고는 하나 다분히 주가조작의 냄새가 강합니다. 그 주식을 대규모로 거래하는 특정 주체들 입장에서는 정상적인 매매라고 주장할테고, 사실 맞는 말이기는 하지만, 완전히 맞는 말만도 아닙니다. 아주 합법적인 사기라고 하면 될까요.

22/01/04 18:24

이런 글 너무너무 좋아요♡

-50% 종목 두 개 유지 중인데 안 팔고 버티려면 믿음이 있어야 되고 그 믿음은 공부와 최신 정보 추적에 바탕을 두는 듯 합니다.

22/01/04 18:27

지난 9월에 페이팔 조금 샀는데 현재 -22%대네요.

(20%를 기준으로 폭락으로 잡으시기에 생각나서...) 1년만 더 버텨보고 안 오르면 정리할 생각입니다. 저의 인내심은 대략 1년에서 3년 사이인 것 같아요. 저도 17년은 도저히 못 기다립니다...

22/01/04 18:28

비트코인만 봐도 고작10년남짓 되는 역사에서 백만이하로 사서 아직 갖고 있는 분 거의 없죠. 제주위 한정하면 천만이하에서 잡고 홀딩하는분도 못봄.

하물며 코인보다 한참느린 주식이라면 말할것도 없겠죠. 소액은 테마주에 물리고, 고액은 우량주 샀다가 하락장에 던짐

22/01/04 18:29

제 주변에 딱 한명 꾸준히 투자금 늘리면서 적립식으로 매수 해서 성공한 분 하나 있네요. 하락사이클도 다른 사람들 다 토할거 같아서 손절할때도 우직하게 사고, 올라도 사고..

수년 장투가 사실 쉬운게 아니죠. 저렇게 오를줄 알았으면 다 존버하지만..

22/01/04 18:30

생각외로 폭락장일때 이미 버린 주식이라 생각하고 몇십%가 떨어지건 몇년이상 안던지고 존버하시는 분들은 꽤 봤습니다.

근데 이런 분들도 다시 본전 수준 오게되면 몇년간 한 쌓인거 풀겠다는 생각으로 미련없이 팔아버리시더라고요. 좀더 참아봐야 20~30%이득에서 판 뒤에 이게 5배,10배 되는걸 보고 왜 팔았나... 후회하시는 걸 몇번이나 목격했습니다.

22/01/04 19:30

제가 생각하는 장투의 단점입니다. 장투는 웬만하면 한번쯤은 물리기 마련이고 물리면 존버하다가 기껏 본전 부근에서 탈출. 인간심리상 거의 이 코스로..;;

22/01/05 14:08

부동산에서도 비슷한 경우가 비일비재하죠. 하락, 보합기 동안 집을 내놔도 안 팔리다가 상승기 시작에 사준다는 사람 나타나니 얼른 팔아버리고는 후회하는 경우..

22/01/04 18:35

오를땐 장점, 장미빛미래만 보이던 회시가 폭락하기 시작하면 단점, 악재만 가득 보이더라구요. 회사는 그대로인데 크크크

그래서 저도 지수추종이 답이라고 생각하는데 참 그게 잘 안되요. 여전히 개별종목 잘 고르면 대박나지 않을까 싶고.. 평소 관심종목 넣어뒀던 종목이 막 오르면 또 눈이 가고 크크크

22/01/04 18:36

이래서 수익률은 낮아도 aor이나 올웨더같은게 연구되고있죠. 그나마 덜 떨어지는

주식100퍼는 연금저축에서 투자해야지만 버틸수있는..400만씩 s&p500 삽니다. 머 30년 넣으면 되니..

22/01/04 18:54

블앤소 출시 초기정도만해도 nc소프트가 암드보다 시총이 높아서 블앤소 신규여캐의상출시가 HD69xx그래픽카드 출시보다 가치있는 행위라고 제가 농담한게 생각나네요

22/01/04 19:39

투자부적격 판정 받은지 7년이 채 안됨...

인텔이랑 시총은 100배가 넘게 차이났는데 지금은 10%정도 밖에 차이가 안나네요

22/01/04 18:41

존버가 말이 쉽지 MDD 50을 맞아보면 정신 차리기 쉽지않죠.. 저도 작년 3월에 MDD 50처음 맞아봤는데 그 상황에서도 손절보다는 추가매수를 해서 결국 해피한 수익률을 맛보기는 했습니다만.. 그 기간의 심적 고통은 정말 장난 아니었습니다.. 그런데 작년 같은 경우는 그게 한달남짓이어서 다행이었지 08년 같이 1년간 MDD 50이라면? 여하튼 작년 3월 이후로 현금 비중을 어느 정도는 유지하는게 얼마나 중요한지 깨닫게 되었습니다. 더불어서 왜 버핏옹이 투자의 GOAT인지도 깨달을 수 있었구요..

22/01/04 18:44

Spy나 qqq는 그래도 미국 산업 자체를 믿기에 좀 버틸수있을것같은데

개별기업은 진짜 ㅠ 이게 잠깐 지나가는건지 야후처럼 그냥 꼬라박는건지 나는 모르니....

22/01/04 19:12

뭐 오를겁니다. 그 분야에서 one top인 회사고 앞으로의 전망도 아주 밝으니까요...그러나 -40%의 스트레스를 견디시는게 아주 힘든일이지요

22/01/04 18:49

(수정됨) 결과만 놓고 보면 주식만큼 쉬운 게 없죠.

결과만 보면서 껄무새 될 게 아니라 그 당시에 그런 결과를 예측할 수 없었던 본인의 인사이트를 반성해야 '그때 그랬으면 대박인데' 네 그땐 그런 결정 내릴 레벨이 못 되었던 겁니다. 꿀경험치 쌓을 사냥터도 레벨이 쌓아야 열리고 보이고 하는 건데 최소한 그 시점엔 그 레벨에 도달하지 못했던 거죠. 그리고 우리 중 누구든지 그런 레벨에 도달하는 건 대체로 쉽지 않습니다. 정말 전업투자자만큼 연구해야 도달할까 말까. 결론은 지수추종&자산배분.. 시장을 이길 수 없으면 시장에 합류해야죠 https://twitter.com/analystegg/status/1476601845871173633?s=21 S&P가 26% 연수익 났고 QQQ가 27%일 텐데 헤지펀드 중에 이거 이긴 건 셋뿐.. 물론 펀드가 무능해서 저런 건 아니고 저게 당연한 건데 아무튼 시장은 이기기 힘듭니다.

22/01/04 20:29

국내 타땡폴땡떙이나 망한 라땡같은 PE부터 중소형 자산운용사 다니는 선배들이나 동기들 월급을 대강 아는데 저 성과급 줄바에야 다 자르고 미장 패시브로 굴리는게 낫지 않나 싶긴 했습니다 크크크 차라리 변호사 회계사 뽑아제끼는 헤땡땡지가 싸게 먹힐 것 같을 정도입니다

22/01/04 18:55

구글이라면 창업 당시부터 독보적 기술력(검색 알고리슴)을 갖고 있었고,

전세계 독점 기업이니만큼 탄탄하지 않을까 싶기는 하지만, 지금같은 터무니없는 가격은 상상하기 어려웠겠습니다.

22/01/04 19:22

정기적으로 미국 ETF사고 차트 안봅니다. 1년 정도 됐습니다.

나중에 은퇴할때 꺼낼겁니다. 그냥 연금저축이라고 생각하는 중 코인으로 소액이지만 -97프로 겪어보니까, 멘탈이 좋아졌어요 30년후에 반토막 나있으면? 킹쩔수없지 하고 말겁니다

22/01/04 19:39

장기투자자의 입장에서 그저 차트를 안 보고 묻고 살 수가 없습니다 기업의 펀더멘탈이 변하지 않았는지, 시장의 흐름이 어떤지 지금이 야구로 따지자면 몇 이닝인지 계속 생각하고 공부하고 스스로에게 끊임없이 물어봐야 합니다. 기업의 펀더멘탈과 성장성을 믿고 마이너스 퍼센트를 인내해야 하는 일은 항상 힘듭니다. 하지만 시장은 성장한 기업은 그 이상의 이익을 보답해 주죠 더 많은 책들과 공부밖에 답이 없는 것 같습니다 제일 중요한 건 마이너스를 자신의 피를 보면서도 멘탈을 추스르고 믿고 기다리는 일이겠죠.

22/01/04 19:52

연평균 수익 8퍼센트(심지어 배당 제외)에 달하는 코스피도 지금 온갖 비난을 다 받고 있죠. 국장은 당연히 안되는거고 미장에 장기투자가 맞다고. 미국 십년 횡보하면 다들 또 미국은 안되는 국가라고 할거에요 (실제로 있었던 일)

22/01/05 00:26

(수정됨) 2000년대에 미국 나스닥에 투자했으면 10년간 연평균 주가상승률 -3%의 기적을 맛보게 됩니다.

2000년 초 IT 버블 대폭락, 이제 좀 회복되려나 싶더니 2008 글로벌 금융위기 대폭락... 1980년대에도 잘 나가나 싶더니 1987년 블랙먼데이로 끝없는 추락을 거듭했죠. 그러다가 다시 1990년대 다시 미친듯한 상승을 합니다. 반면 1980년대의 한국은 세계 최고의 주가 상승률을 기록했습니다. 10년 주기론을 본다면 2020년대는 미국 폭락, 한국증시는 상승할 차례인데 과거의 데이터는 과거일 뿐이고, 누가 알겠습니까.

22/01/04 19:53

솔직히 말하면 저는 '운'이라고 생각합니다

오징어게임에보면 뭐였지. 공중에서 한칸한칸 전진하는거 있잖습니까? 어느칸을 선택하면 떨어지고, 어느칸을 선택하면 계속 전진하고.. 우리가 보는 성공한투자자들은..결국 그 칸들을 뚫고 살아남은 사람들이 아닐까요

22/01/04 20:33

20년 단위로 지수를 이기는 펀드는 거의 없습니다 물론 공모펀드는 소비자 보호라는 치명적인 단점이 있기는 하긴 해서 PE한테 밀리긴 하지만.... 미장은 EMH 상 어느정도는 준강형 시장에 위치한 자본 선진국이라 더 이기기 힘들겁니다.

22/01/04 19:57

MSl vs OSL때 문구가 묘하게 달랐는데

문구만 따외서 투자에 비유해보면 살아남는자가 강한것이다 ㅡ 인베스팅 강한자가 살아남는다 ㅡ 트레이딩 어떤가요 그만큼 장기투자는 살아남고 버티기가 어렵죠

22/01/04 20:08

(수정됨) 우량주가 지금 보면 우량주지 그 투자 시점에 누가 예언해주지 않는 이상에야 미리 알기가… 우량주인거 알면 장투 못할 이유 없죠

저점에 사서 고점에 팔아라와 같은 이야기

22/01/05 00:50

맞습니다.

사실 2000년에 야후가 상폐될 거라고 얘기했으면 미친 놈 소리 들었겠죠. 그래서 야후의 가능성을 믿고 존버했던 사람들은... 기업의 펀더멘털이 바뀌면 팔아야 할 시점이라고는 하는데, 사실 마소도 반독점법에 걸리고 힘을 못 쓰고, 크롬에 밀려 익플쓰는 사람들이 컴맹취급 받던 게 불과 몇 년전이라 그 때 마소를 존버한다고 했으면 또 병신 취급 받았겠죠. 아마존이나 애플도 이런 흑역사가 다 있었죠. 사실 결과론적인 얘기고, 오르든 망하든 인간의 손실회피 경향 때문에 개별종목을 20~30년씩 존버하는 건 전체 투자자의 0.01%도 안 될 거라고 봅니다.

22/01/04 20:19

장기 투자가 어려운 게 아니라 우량주에 장기 투자하는 게 어려운 거죠.

저 주식들도 지금 보니까 우량주인 거구요. 10 여년 전 우량주였던 조선주나 건설주 투자했다가 개망한 사람 숱합니다. 그럼 미국 주식에 투자했으면 좋았을까요? 엑손 모빌이나 AT & T 같은데 넣어도 죽을 쑨 건 마찬가지지요. 그래서 우리 모두 스스로가 바보임을 인정하고 지수 투자나 자산 배분을 해야 합니다. 그런데 그렇게 하자니 재미가 없죠. 변동이 너무 적으니 말입니다. 게다가 무슨 테마주니 해서 옆에서 돈 버는걸 보면 느린 투자를 못 참죠. 그래서 나는 분명 남들과 다를거야라고 생각하고 종목 투자를 하죠. 저도 그렇습니다.

22/01/05 00:30

사실 영화를 자세히 보면 댄 중위가 검프에게 편지를 보낸 시점이 1975년으로 적혀 있는데, 그 때는 애플이 존재하지도 않을 때라...

근데 포레스트 검프면 딱히 팔 생각도 없을 것 같고 지금까지도 존버하고 있을 것 같군요. 최대의 승자는 검프가 키우는 제니의 아들...

22/01/04 20:36

정말 존버가 해보고싶다 하시는 분은, 제 투자 전략도 참고를...

1. KT&G가 최근 급락했다 - 매수, 어차피 거기서 더 많이 빠지지도 않고 연말에 5%수준의 배당금 나오니 그냥 저축의 느낌으로 평단만 관리 2. 미국 금융사 우선주가 급락했다 - 매수, 어차피 거기서 더 많이 빠지지도 않고 분기 당 1.X% 수준의 배당금 나오니 그냥 저축의 느낌으로 평단만 관리 3. S&P, NASDAQ, Russel 추종 커버드콜 ETF가 급락했다 - 매수, 어차피 거기서 더 많이 빠지지도 않고 매월 0.5~1% 수준의 배당금 나오니 그냥 저축의 느낌으로 평단만 관리 특히 많이 빠질 때 상대적으로 덜 빠져서 공포심에 매도하는 경우가 드물고, 일확천금은 불가능하지만, 배당 들어왔다고 문자 받을 때 마다 뿌듯함. 결정적으로, 계속 쳐다보고 있지 않아도 되어 본연의 업무에 집중하기 좋음.

22/01/04 20:38

심플하게 말할 수 있습니다.

저기서 몇십% 떨어진다고 일일이 팔고 또 사고 하는 사람들은, 자신이 가지고 있는 주식이 우량주라는 걸 믿지 않거나, 그게 아니면 '우량주식 장기투자가 진리다'라는 말 자체를 제대로 믿지 못하고 있는 겁니다. 그러면서 스스로는 '우량주식 장기투자가 진리'라는 말을 잘 알고 있다고 '착각'하고 있는거죠.

22/01/04 20:43

예를들어 삼성전자가 만원 할 때 사서 10만원 할때 팔면 10배를 벌겠지만,

단언컨데 그렇게 한 사람은 삼성 임원이던지 관계자라든지 등등 해서 맘대로 팔 수가 없었던 사람이던지, 어떤 계기로 삼성 주식을 사게 됐는데, 사놓은지도 모르고 묵히고 있는 사람 아니라면, 적어도 호가창을 1주일에 1번 이상 들여다 보는 사람이라면 절대로 계속 들고 있지 못합니다. 즉, 10배를 번 "개미"는 없습니다.

22/01/04 21:02

중요한 건 아닌데 빌횽은 윈도 95 이전 90년대 초반, 그러니까 대략 윈도 3.x 시절부터 이미 전세계 1위였습니다

80년대 후반부터 전미에서 몇 위 안에 드는 수준이었어요

22/01/04 22:47

결과론적인 장투 대박은 솔직히 일반인의 영역이 아니라고 봅니다. 읿반인은 조금이라도 익절만 하면 상위 80퍼의 영역이라고 생각합니다.

22/01/05 01:00

언젠가 국내개별주식들도 한 번 써볼까 합니다.

참고로 2000년부터 현대차의 연평균 주가상승률은 11.1%, MDD는 -75.5%입니다. (코로나 대폭락 때)

22/01/04 23:58

투자로 대박을 치려면, 자산가들의 돈을 버는 습관을 공부하고 따라해야한다고 생각합니다.

- 1천억 자산가는 1억 투자하고 물려도 버틸수가 있고, 1억이 10억이 되어도 그냥 그려려니 묻어둘수 있지만 - 3억이 전재산인 개미 투자자는 1억 투자하고 물리면 불면증 오고, 5억만 되어도 전전긍긍합니다.

22/01/05 10:26

장기투자로 가려면, 내가 산 주식에 대한 [믿음]이 가장 필요하다고 생각합니다.

그래서 정말 믿음이 안가면 그냥 VT 사시라고 말씀 드리고 다녀요. "VT가 망하면? 그럼 세계가 망한거다. 그땐 님이 뭘 들고 있어도 의미가 없다." 이런말 하면서요.

22/01/05 11:13

그래서 배당이 중요한 거라고 생각합니다.

현금흐름이 0 인 상태에서 자본이득만을 먹겠다고 장투를 하는 건 본문에 쓰인 것 처럼 불가능에 가깝지만 배당은 어느 정도는 현금흐름이 고정되어 있어서 예측 및 인내가 가능하거든요.

|

||||||||||